支付勞務報酬,務必規避這6個稅務誤區

誤區一

支付自然人的勞務報酬,不需要發票就可以稅前扣除。

糾正:

以上理解是錯誤的,支付自然人的勞務報酬,當然需要取得勞務報酬的發票,才可以稅前扣除。

提醒:

根據國家稅務總局公告2018年第28號的規定,支付自然人的勞務報酬不超過500元的,也可以用收款憑證稅前扣除。

誤區二

支付自然人的勞務報酬,在代開發票環節稅局大廳來征收個人所得稅。

糾正:

以上理解是錯誤的,自然人取得勞務報酬所得、稿酬所得和特許權使用費所得申請代開發票的,在代開發票環節不再征收個人所得稅。

提醒:

代開發票單位( 包括稅務機關和接受稅務機關委托代開發票的單位)在發票備注欄內統一注明“個人所得稅由支付人依法扣繳”。

誤區三

我企業支付外部人員劉師傅勞務報酬10300元,請問代扣20%個稅的時候是按照含稅收入來計算個稅吧?

糾正:

以上理解是錯誤的,應該按照不含稅收入計算代扣的個稅。

不含稅收入=10300/1.03=10000元

代扣的個稅=10000*(1-20%)*20%=1600元

參考1:

國家稅務總局云南省12366納稅服務中心答復:勞務報酬所得項目計稅依據為不含增值稅收入。計算個人所得稅時,已繳納的增值稅附征稅費,可以從不含增值稅收入中扣除后,再減除費用.

參考2:

12366北京中心答復:您好,勞務報酬所得項目計稅依據為不含增值稅收入。計算個人所得稅時,已繳納的增值稅附征稅費,可以從不含增值稅收入中扣除后,再減除費用。

誤區四

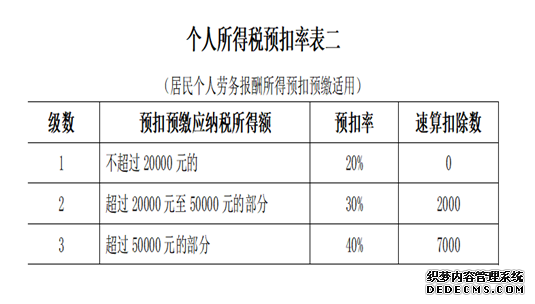

支付自然人的勞務報酬,支付方在預扣個人所得稅的時候直接乘以20%稅率計算。

糾正:

以上理解是錯誤的,需要先計算收入額,再按照稅率20%預扣個稅。

提醒:

《中華人民共和國個人所得稅法》第六條:勞務報酬所得、稿酬所得、特許權使用費所得以收入減除百分之二十的費用后的余額為收入額。

每次收入不超過四千元的,費用按八百元計算;

每次收入四千元以上的,減除費用按百分之二十計算。

誤區五

支付自然人的勞務報酬不超過800元的,無需申報個稅。

糾正:

以上理解是錯誤的,公司作為勞務報酬的支付方,應履行扣繳的義務。

提醒:

勞務報酬所得每次收入未超過800元的,由于計算預扣預繳時“勞務報酬所得每次收入不超過四千元的,減除費用按八百元計算”,所以應預扣預繳個人所得稅稅額為0。0并不代表不需要申報。

參考:

《中華人民共和國個人所得稅法》規定:第四條,實行個人所得稅全員全額扣繳申報的應稅所得包括:

(一)工資、薪金所得;

(二)勞務報酬所得;

(三)稿酬所得;

(四)特許權使用費所得:

(五)利息、股息、紅利所得;

(六)財產租賃所得;

(七)財產轉讓所得;

(八)偶然所得。

誤區六

支付同一自然人的同一項目的勞務報酬,一個月內多次取得的,每次都可以減去800元或者20%扣除。

糾正:

以上理解是錯誤的,勞務報酬所得,屬于一次性收入的,以取得該項收入為一次;屬于同一項目連續性收入的,以一個月內取得的收入為一次。

參考1:

《中華人民共和國個人所得稅法實施條例》(國務院令第707號)第六條第(二)項規定,勞務報酬所得,是指個人從事勞務取得的所得,包括從事設計、裝潢、安裝、制圖、化驗、測試、醫療、法律、會計、咨詢、講學、翻譯、審稿、書畫、雕刻、影視、錄音、錄像、演出、表演、廣告、展覽、技術服務、介紹服務、經紀服務、代辦服務以及其他勞務取得的所得。第十四條第(一)項規定,勞務報酬所得、稿酬所得、特許權使用費所得,屬于一次性收入的,以取得該項收入為一次;屬于同一項目連續性收入的,以一個月內取得的收入為一次。

參考2:

國家稅務總局2019年12月4日互動留言“企業請老師分別在不同月份來講課,但報酬在同一個月支付的,申報個稅時是否屬于‘同一項目連續性收入’,合并在一起申報?”解答中明確,根據《中華人民共和國個人所得稅法實施條例》第十四條,勞務報酬所得屬于一次性收入的,以取得該項收入為一次;屬于同一項目連續性收入的,以一個月內取得的收入為一次。企業請老師分別在不同月份來講課,但報酬在同一個月支付的,屬于同一項目連續性收入,應以一個月內取得的收入為一次。

?English

?English